サービス

M&Aアドバイザリー

M&A(買収)戦略立案・実行支援、PMIサポート

事業の成長戦略としてM&Aを活用される企業様に、M&Aの戦略立案からPMIまでワンストップで支援致します。

主な業務内容

M&Aロングリスト作成、売主に対する初期提案、ストラクチャー検討、売主との交渉、ドキュメンテーション支援、買収後のPMIまで一気通貫で対応致します。

事業価値評価・売却支援(FA・仲介)

会社や事業を売却したいオーナー社長様の株式譲渡・事業譲渡をサポート致します。

M&Aマッチングプラットフォームや同業のネットワークを活用し、迅速な売却を支援致します。

工程

-

STEP.1

- 案件概要書の作成

約2週間~4週間 - 候補先企業へ配布する対象会社様の案件概要書を作成します。

-

弊社の役割

貴社より開示頂いた情報を基に、対象会社様の実態を反映した案件概要書および意向表明記載要綱を、弊社にて作成致します。

- 案件概要書の作成

-

STEP.2

- 候補先企業の抽出·選定

約2週間 - 本件に関心を持つであろう候補先企業を抽出し、最も可能性の高い企業から数社ないし十数社を選定します。

-

弊社の役割

業界動向・対象会社様の強みを踏まえて候補先企業を抽出し、貴社とのご協議を経て、打診する候補先企業を選定します。

- 候補先企業の抽出·選定

-

STEP.3

- 候補先企業への打診·接触

約2週間~4週間 - 選定した候補先企業のうち、機密保持誓約書(CA)の差し入れがあった企業に案件概要書を開示します。また、提出期限を定めて意向表明の提出を依頼します。

-

弊社の役割

弊社が候補先企業へ直接コンタクトを取り、案件概要書を用いて案件の説明を行います。

候補先企業からの質問等に対応します。

- 候補先企業への打診·接触

-

STEP.4

- 意向表明の比較検討·選定

約1週間 - 候補先企業より提示を受けた意向表明の内容を比較検討し、優先交渉先を選定します。

-

弊社の役割

候補先企業の意向表明を踏まえて、価格·条件等を勘案し、比較検討を行い、貴社とのご協議を踏まえて、優先交渉先の選定支援を行います。

- 意向表明の比較検討·選定

-

STEP.5

- 優先交渉先によるデューデリジェンスの実施

約4週間 - 優先交渉先が、ビジネス面、会計面、法務面から対象会社様の調査(Due Diligence:DD)を実施します。

-

弊社の役割

DDが円滑に進むように、また、貴社の業務に支障が出ないように全体の工程管理を行います。

- 優先交渉先によるデューデリジェンスの実施

-

STEP.6

- 法的拘束力を持つ意向表明書の提出

約2週間 - 優先交渉先に対し、法的拘束力を持つ最終意向表明書の提出を依頼し、DD終了後、約2週間を目安に当該書面を受領します。

-

弊社の役割

優先交渉先が提示した価格·条件等につき、比較検討を行い、貴社とのご協議を踏まえて、最終候補先の選定支援を行います。

- 法的拘束力を持つ意向表明書の提出

-

STEP.7

- 最終契約締結に 向けた条件交渉

約2週間~4週間 - 貴社と最終候補先が最終合意に向けて、条件面の交渉を行います。

-

弊社の役割

貴社の利益を最大化できるよう、最終合意に向けて、弊社が交渉を行い、または交渉を支援します。

- 最終契約締結に 向けた条件交渉

-

STEP.8

- 最終契約書の締結

約2週間 - 貴社と最終候補先が、最終契約書を締結します。最終契約書の締結により、両社に法的拘束力が生じます。

-

弊社の役割

最終候補先との交渉結果を踏まえて、最終契約書の条文を作成し、弁護士等との協議を行います。

- 最終契約書の締結

-

- STEP.9本件の実行

約2週間~4週間 - 最終契約書の内容に沿って、本件実行に必要な手続きを行います。

-

弊社の役割

本件実行ができるよう、必要手続きの進捗状況や書面整理等、全体的な管理を行います。

- STEP.9本件の実行

料金形態

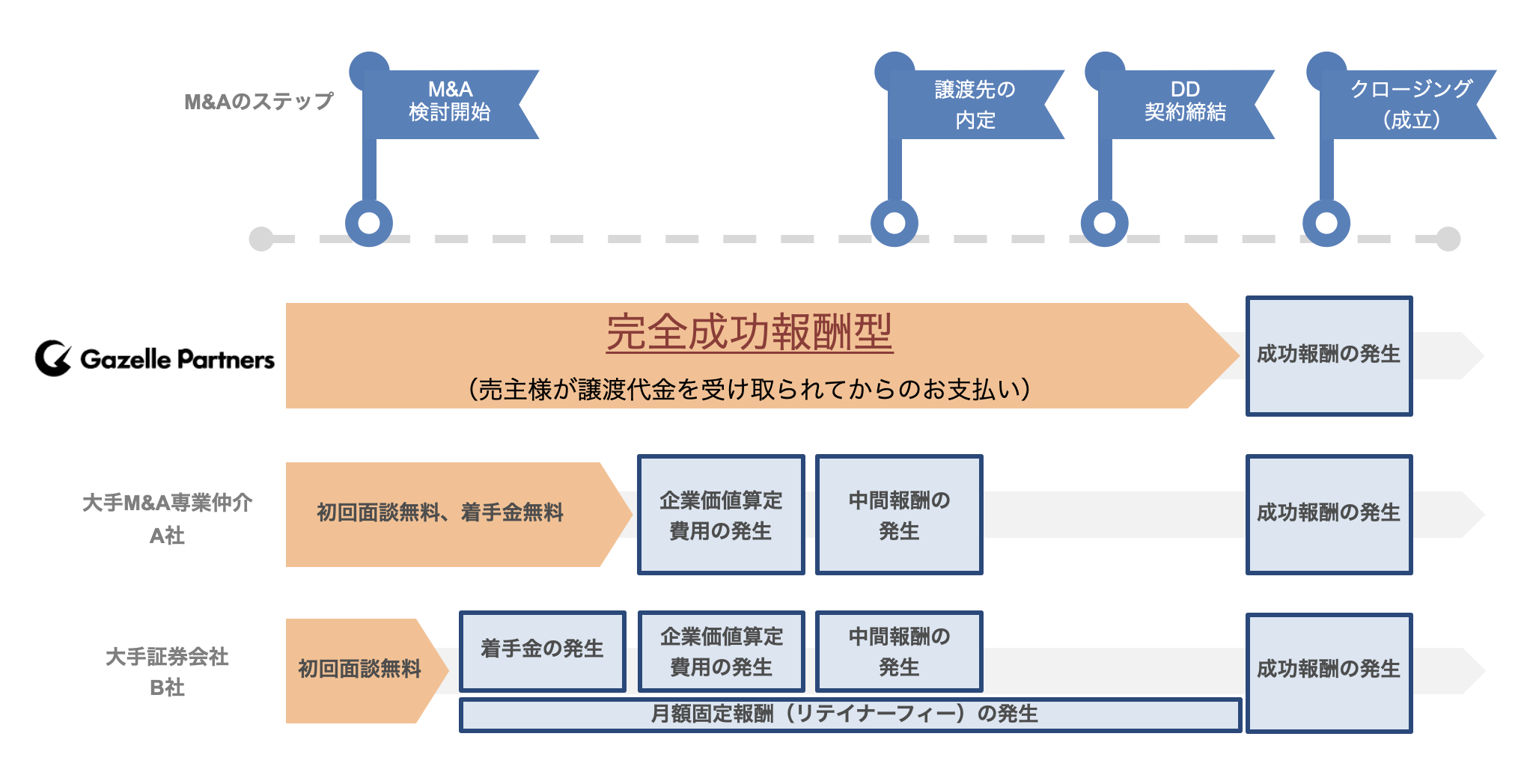

買い手候補が見つかる保証がない段階での費用負担がオーナー様の負担になると考え、弊社では完全成功報酬型を採用しております。

弊社のアドバイザー報酬は、成約時に発生する成功報酬のみとなっています。着手金及び中間報酬はいただいておりません。成功報酬は下表のレーマン方式を採用しております。

成功報酬成約価額(※)について、下記のレーマン表の区分ごとの割合を乗じて得られた金額の累計額。

ただし、当該累計額が、金1,500,000円未満の場合は、金1,500,000円。

最低金額については、ご相談に応じて調整させていただきます。お気軽にご相談ください。

| 成約価額(※1) | 手数料率 |

|---|---|

| 5千万円以下の部分 | 10% |

| 5千万円超1億円以下の部分 | 6% |

| 1億円超5億円以下の部分 | 5% |

| 5億円超10億円以下の部分 | 4% |

| 10億円超50億円以下の部分 | 3% |

| 50億円超100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

※1 成約価額の定義は次ページ参照

成約価額とは、M&A等における以下に定める価額をいいます。

なお、売り手と買い手(いずれも関係会社、関係する個人等を含む)との間で複数の取引が行われる場合には、各取引に係る価額の合計を指します。

また、M&A等の実行に関連して、役員退職慰労金の支払い・役員借入金の返済・売り手所有不動産の譲渡・配当金・自己株式の取得・保証金又は敷金等の金額も成約価額に含まれるものとします。

| 取引形態・スキーム等 | 成約価額 | |

|---|---|---|

| 1 | 株式、新株予約権又は新株予約権付社債の譲渡 | 譲渡価額の総額 |

| 2 | 出資持分譲渡 | |

| 3 | 事業譲渡、資産譲渡、権利譲渡、地位譲渡 | |

| 4 | 会社分割 | 分割対価の総額 |

| 5 | 公開買付け | 買付価額の総額 |

| 6 | 株式移転 | 売り手に交付される株式等の時価評価額の総額 |

| 7 | 株式交換 | |

| 8 | 株式、新株予約権又は新株予約権付き社債の発行 | 発行価額の総額 |

| 9 | 合併 | 合併対価の総額 |

| 10 | 合弁会社の設立、共同出資 | 出資額(現物出資した財産の時価評価額を含む)の総額 |